3.1 权益比率

权益比率表述总资产中有多大比例是通过股东权益资金购买的。

权益比率高的公司,通常被认为采用了保守的融资策略,因为权益比率越高,公司所用杠杆就越低。与股东权益相反,负债具有税收抵扣的好处,因为利息支出的税收抵扣,可以降低公司的税负。

此外,负债的筹资成本低于股东权益,因为一旦公司破产,债权人的要求权优先于股东,会首先得到清偿。同时,由于债权人面临的风险较低,因此要求的回报补偿也较低。而且,只有在债权人全部受偿之后,才会去考虑股东的利益。由于负债成本低于股东权益,所以,任何企业都有一定比例的负债资金,以期降低总的资金成本。

另外,为运营资本筹资时,合理的做法是选取最小金额的负债。例如存货往往是通过供应商信用或循环信用额度,提供资金。显然,增加负债水平会提高企业风险,因为利息负担会增长,同时,负债必须偿还或需要在某个时点进行再融资。

特别是在经济低迷时期,固定利息的支付,可能成为周期性行业企业或者低利润率企业的噩梦。帕拉塞尔苏斯理论同样适用于负债的这种属性:剂量决定毒性。

与负债相比,股东提供的资金不会有使用期限之说,也没有义务一定要支付红利。在经济困难时期,大额股本金的缓冲作用能够使企业保持流动性,显著增强企业的灵活性。

因此,为了应对经济低迷时期的可能风险,以长期投资为导向的投资者应该优先选择权益比高的公司。这个比率的精确值取决于企业所依的商业模式及其利润的波动性。

不确定性很高的那些初创企业,应采用尽可能高的权益比率,以期渡过更加困难的时期;成熟或波动性较小的商业模式(诸如雀巢和宝洁公司)则可以采用相对较低的权益比率。正如我们之前所见,百胜餐饮集团2009年公布的权益比率为负数,却因其川流不息的利润,并没有出现财务困境!

如果权益比率超越各自商业模式所适用的目标值范围,那么,资本收益率将下降,且不会显著增加财务稳定性。因此,权益比率的评价应兼顾风险和收益这两方面。另外,因为负债比权益成本更低,所以,很多管理者更愿意在顺境之时,通过借款来提高企业价值。

以下举例说明这种杠杆效应,它在很多情况下会给企业造成财务困境!

例3-1 杠杆效应:私人借款

某银行提供一项期限10年,年利率为4%的贷款;贷款金额10000美元,并用于购买票面年利率为7%的债券。这里的利率差(7%债券收益VS 4%利息)即是投资者的利润。

这笔买卖年盈利300美元(10000美元×0.07-10000美元×0.04),连续两年看似无任何风险。但之后,债券发行人陷入财务困境,债券价格急剧下跌,利息暂缓支付。在收入来源消失的同时,银行还会持续收取每年400美元的利息。

很多企业采用名为“资产负债表杠杆化”的类似策略。假设某公司的总资金收益率为10%,贷款利率为5%,那么,只要新增资金的投资收益率高于5%,则策略奏效。然而,在经济繁荣时期,管理者和投资者通常忘记了物极必反,衰退会紧随繁荣而至,收益率将下降。

为提高边际收益率而大幅提高风险,无助于高盈利企业(且只有这类企业才是长期投资的考虑范围)。通过资产负债表杠杆化而获得的机会和与之引起的相关风险,并不成比例。这种方法的负面案例不少,其中,有两个轰动性的:一是跑车制造商保时捷企图通过借贷资金以收购股票的方式,兼并比自身大很多倍的大众汽车;二是索尼领导的并购财团试图通过杠杆方式,收购米高梅公司,但后者最终借助第11章破产法,采取了保护措施。

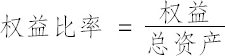

权益比率分布:标普500成分股

如图3-1所示,权益比率的平均值是37.3%,而中位值为38.5%。只有8%的公司公布的权益比率低于10%。同样,标普500成分股中,仅有5家公司的权益比率超过80%。

图3-1 标普500成分股:权益比率分布

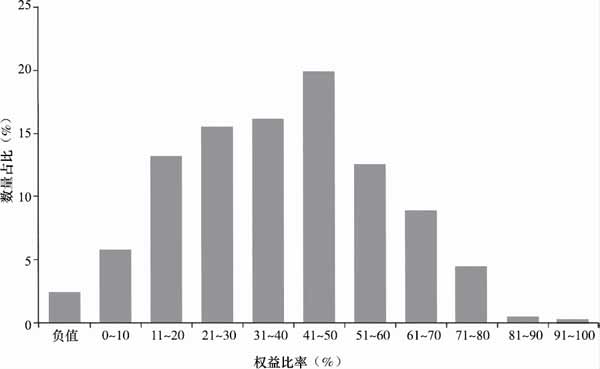

例3-2 权益比率【注:原文为“return on equity”,疑为有误,应为“equity ratio”。——译者注】:瑞安航空公司

看看瑞安航空公司(Ryanair Holdings plc)资产负债表中的负债和权益项目(见表3-1),可以据此计算公司的权益比率。瑞安航空仿效西南航空低成本概念,跻身于最赚钱的欧洲航空公司之列。瑞安航空拥有每年近8000万的乘客量和超过300架飞机的机群,还是欧洲最大的航空公司之一。

表3-1 瑞安航空公司:权益和负债的某些头寸 (单位:百万欧元)

资料来源:瑞安航空公司(2012)《国际财务报告准则》。

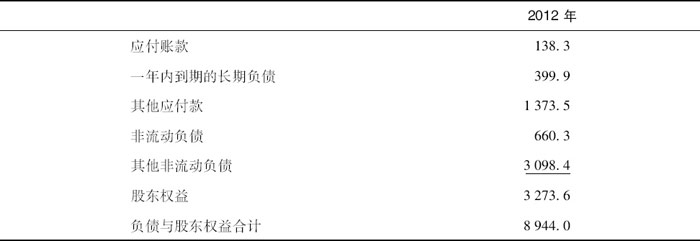

瑞安航空公司的股东权益除以总资产(或负债和所有者权益合计),得出2012年股东权益比率:

与运作稳健的工业公司相比,36.6%的股东

与之相反,高杠杆公司此时必须相应缩减扩张速度,或在不立即减少飞机的前提下,开展融资租赁业务。特别是在宏观经济不佳的情况下,一个健康的股东权益比率可使公司专注于业务增长,不必太过于关注自身所负担的利息费用以及债务再融资问题。

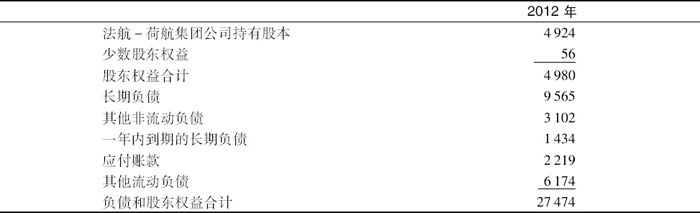

例3-3 权益比率【注:原文为“return on equity”,疑为有误,应为“equity ratio”。——译者注】:法航-荷航集团公司

现在,来看看法国航空公司——法航-荷航集团公司(Air France-KLM Group SA)2012年年末的资产负债表,数据如表3-2所示。

表3-2 法航-荷航集团公司:股东权益和负债的某些头寸 (单位:百万欧元)

资料来源:法航-荷航集团公司(2012)《国际财务报告准则》。

基于以上数据,法航-荷航集团公司的权益比率为:

注意,在计算权益比率时,总是使用剔除少数股东权益后的股东权益。将法航与瑞安航空的权益比

另一个显著差别是每家公司负债的构成。瑞安航空的资产负债表很少有像银行贷款之类的金融负债,而法航却背负着很重的融资压力,更受制于债权人。下一个比率——资本负债比率,将着力探讨这个问题。